ここではアフィリエイトで収入を得ている方が確定申告(青色申告・複式簿記)する方法をお知らせします。第2編は経費・支出の記帳方法です。ソフトは「やよいの青色申告」を使います。

目次

【第2編】経費・支出の記帳方法

経費が発生したり、経費を支払ったときは未払金帳を使います。すでにある「経費帳」は使わずに、まず「未払金帳」を作りましょう。

「設定」→「帳簿・伝票設定」をクリックし、帳簿の「名称未設定」にチェックを入れて、「帳簿の設定」の名称欄に「未払金帳」と入力します。

「金額欄の名称」は左側が「購入金額」、右側が「支払金額」、「増加する貸借区分」は「貸方」に設定し、「対象勘定科目」は「未払金」にチェックを入れてOKを押します。

これで未払金帳ができました。次回から経費は「帳簿・伝票」→「未払金帳」を開いて記帳していきます。

1. 経費発生額を記帳

①日付には経費が発生した日を入力します。支払日、引落日ではありません。白色申告は支払った日だけ記帳していけばいいのですが、青色申告は発生主義で記帳しなければならないので、まず発生した日を記帳します。

発生日はいつなのか悩むと思いますが、携帯電話料金やプロバイダー料金の発生日は月末、新聞購読料は1月分は1月中に支払う仕組みなので、発生日は1日、ドメインやレンタルサーバー使用料の発生日は支払日と同じ日にしています(事業用に使用しているデビットカードが即日引き落としのため)。

②相手勘定科目は該当するものを選択します。一覧にない場合は初期設定時に登録しておきましょう。新聞購読料の場合は「新聞図書費」を選択します。新聞図書費はなかったので登録しました。

③摘要には「○○新聞購読料(○年○月分)」などと記載します。

④購入金額に発生した経費を入力します。

経費に計上できるのは、あくまでも事業に使用したもののみです。家賃、電気代、プロバイダー、携帯電話料金などプライベートと共有している場合は使用割合に応じて経費にすることは可能ですが、全額を経費にすることはできません。

◇主な経費の勘定科目

| 主な経費 | 勘定科目 |

| 新聞購読料 | 新聞図書費 |

| サーバー、ドメイン使用料 | 通信費 |

| プロバイダー、携帯電話料金 | 通信費 |

| WordPress有料テーマ代 | 消耗品費 |

| 会計ソフト購入 | 消耗品費 |

| 銀行振込、領収書発行手数料 | 支払手数料 |

2. 経費支払額を記帳

⑤日付には経費を支払った日を入力します。口座振替やクレジットカード決済なら口座から引き落とされた日ですね。

⑥「未払金の支払い」を選択し、相手勘定科目は現金で支払った場合は「現金」、普通口座から引き落とされた場合は「普通預金」を選び、相手補助科目は引き落とされた金融機関名を選択します。

⑦摘要には「○○新聞購読料(○年○月分)クレジットカード引き落とし」などと記載します。

⑧支払金額に支払った経費を入力します。

3. 経費振込手数料を記帳

経費を口座振込で支払う場合に振込手数料がかかることがあります。その場合は続けて支払手数料として記帳して下さい。

年をまたいで年間契約した場合はどう処理するの?

レンタルサーバーやドメイン代などを年間契約している人は多いと思います。本年中に支払った経費の中に、翌年分以後の期間に対応する部分が含まれている場合は、その部分の金額は本年分の必要経費にはなりません。

しかし、本年中に支払った金額が1年未満の期間のものであるときは、そのまま本年分の必要経費にしても差し支えありません。つまり翌年以降の部分の前払いが1年未満であれば本年の経費として現金主義で処理して構わないのです。

例えば、2017年2月1日~2018年1月31日まで1年間分のレンタルサーバー代を2017年1月に支払った場合、翌年分以後の期間に対応する部分(2018年1月1日~1月31日=緑色の部分)は1カ月です。1年未満なのでわざわざ前払債権として処理する必要はありません。そのまま本年の経費に含めて処理します。

逆に、レンタルサーバー代を3年間契約で支払った場合、前払いが1年を超えているので3年分のレンタルサーバー代全額を本年の経費に計上することはできません。

事業用口座から生活費を引き出した場合は?

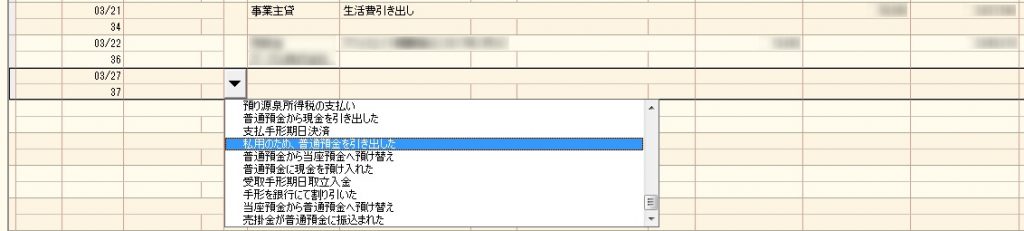

事業用口座からプライベートなことに使うお金(食事代、生活費など)を引き出すことは多々あると思います。事業主の生活費は当然経費にはできません。これは「預金出納帳」を使って記帳します。

日付は引き出した日を入力し、▼の一覧から「私用のため、普通預金を引き出した」を選択すると、相手勘定科目は自動的に「事業主貸(じぎょうぬしかし)」となります。摘要には「生活費引き出し」などと記載し、引出金額に引き出した額を入力します。

生活費を事業用に使った場合は?

逆にプライベートな預金・現金を事業用資金に移動させたり、事業用の経費を私的な預金・現金で支払った場合、事業口座の預金利息を計上するときは「事業主借(じぎょうぬしかり)」という勘定科目を使います。言葉は少し難しいですが、よく使うので覚えておきましょう。

10万円を超える経費は要注意

10万円以上のものを購入し、経費に計上する場合は固定資産として減価償却が必要になります。例えば、事業用に10万円未満のパソコンを購入した場合は消耗品費として一括で経費に計上できます。

10万円~20万円未満の場合は、①一括償却資産、②少額減価償却資産の特例、③減価償却資産の3つの処理方法があります。

20万円~30万円未満の場合は、②少額減価償却資産の特例、③減価償却資産の2つの処理方法があります。30万円以上の場合は、③減価償却資産のみです。

ようするに、青色申告者は30万円以上のものを購入して経費に計上する場合は、必ず法定耐用年数で分割して減価償却しなければならない。30万円未満であれば一括で経費に計上することもできるが、③法定耐用年数で分割することもできるし、10万円~20万円未満なら①3分割して減価償却する方法も選べますよということです。

①一括償却資産

10万円~20万円未満のものを購入した場合に、3年間で均等に割って減価償却する方法です。例えば、事業用に15万円のパソコンを購入した場合、1年目5万円、2年目5万円、3年目5万円というように3年にわたって均等分割して経費に計上します。この方法のみ固定資産税の課税対象外となります。

②少額減価償却資産の特例

青色申告の方のみ、30万円未満のものは購入した年度に一括で経費に計上できる特例制度です。ただし、合計限度額は300万円までとなっています。固定資産税の課税対象です。

③減価償却資産

通常の減価償却方法。法定耐用年数で分割して減価償却するやり方です。法定耐用年数とは「このくらいの期間なら使える」という意味で、商品ごとに年数が決まっているので検索して調べてみて下さい。

例えば、パソコンの法定耐用年数は4年なので、事業用に20万円のパソコンを購入した場合、1年目5万円、2年目5万円、3年目5万円、4年目5万円というように4年間にわたって分割して計上します。固定資産税の課税対象です。

固定資産税は課税標準額150万円以上の場合に限り課税対象となります。